לאור ההתפתחויות הרבות בחברת אקסל, החלטתי לחכות עם הפוסט לדוח השנתי ולשיחה שנקבעה עם החברה. חשוב לי לבוא עם ראש פתוח לכתיבת הפוסט לכן זה יקח עוד קצת זמן.

לאור ההתפתחויות הרבות בחברת אקסל, החלטתי לחכות עם הפוסט לדוח השנתי ולשיחה שנקבעה עם החברה. חשוב לי לבוא עם ראש פתוח לכתיבת הפוסט לכן זה יקח עוד קצת זמן.

טלסיס הגיעה למקום השני בסקר, אבל אני רוצה להכין הפתעה לעוקבים, לכן לא אכתוב עליהם בינתיים. בתקווה שההפתעה תצא לפועל בשבועות הקרובים. הפעם החלטתי לכתוב על חברה חדשה בשם ברן.

נתחיל קצת עם סיפור רקע. לאור ההבנה שלנו בקפלר קפיטל שתחום התשתיות הולך להינות בצורה ניכרת בשנים הקרובות מהתאוששות הכלכלה ותוכניות של ממשלת ישראל לשיפור נרחב בתשתיות המדינה, חיפשנו בשנה האחרונה את ההשקעה המתאימה לנו. בחברת תשתיות חשוב לזהות חברה שלא לוקחת על עצמה סיכונים מיותרים מצד אחד ומצד שני נמצאת בליבת העשייה. כך מצאנו את עצמינו משקיעים בחברת אורון שהתייקרה מאוד במהלך השנה. חברה נוספת שנכנסנו להשקעה בה לא מזמן היא חברת ברן.

קצת היסטוריה

חברת ברן נוסדה בשנת 1979 ומאז עברה תהפוכות רבות. אלכסנדר נסיס, אוליגרך רוסי רצה ב-2012 להשתלט על החברה אבל נדחה על ידי בעלי מניות מיעוט. אותם בעלי המניות ראו את ערך המניה נשחק ב-75% במהלך העשור האחרון. כאשר התחלתי לחקור על החברה בעקבות הפניה ממשקיע שאני מעריך לא הבנתי מה יש לנו לחפש פה. חברה שלא מצליחה לייצר ערך שנים, פרויקטים מבוטלים, ושערוריות. העניין שבשוק ההון צריך להסתכל קדימה ולפי דעתי ברן סופר מעניינת בנקודה הזו.

קצת על תחום התשתיות

תחום התשתיות הוא תחום מועדף להשקעות בעת הזו. בעקבות המשבר הכלכלי שנובע ממגפת הקורונה, הממשלות רוצות לאושש את הכלכלה על ידי השקעות רבות בתשתיות.

לממשלת ישראל לדוגמה יש תוכנית תשתיות 2030, שבמסגרתה הולכים להיות מושקעים 200 מיליארד שקל בעשור הקרוב בשיפור התשתיות במדינה. למשרד התחבורה יש 64 פרויקטים חדשים בשווי כולל של 122 מיליארד שקל ולמשרד האנרגיה יש 57 פרויקטים בשווי כולל של 39 מיליארד שקל. סביר מאוד שלא כל הסכומים האלו יושקעו, אבל רק אם 40% מהסכום הזה יושקע מדובר ברוח גבית חזקה מאוד לענף. בבורסה הישראלית יש מספר שחקניות בתחום התשתיות: חברת לודן, המתמחה בעיקר בתחום התעשיה התהליכית; נקסטקום, המתמחה בתחום תשתיות התקשורת; אורון, המתמחה בתשתיות הכבישים והמחצבות, וברן החולשת כמעט על כל התחומים.

מי היא ברן?

ברן היא חברת תשתיות שפרוסה בצורה טובה על מגוון תחומים בישראל ובעולם. לחברה יש זרועות ביצוע מצוינות גם בחו”ל, כולל מדינות כמו: גרמניה, רוסיה, תאילנד ואפריקה.

מספיק להסתכל על לקוחות החברה בשביל להבין שמדובר באחת מחברות התשתיות המובילות בישראל.

בשנת 2017, בעקבות כישלון ניהולי מתמשך, התחלפה הנהלת החברה ומאז הסיפור התחיל להשתנות. החברה הורידה באופן הדרגתי את עלויות ההנהלה והכלליות, שיטחה את הדרג הניהולי ומינתה מנהלים צעירים רעבים. במהלך השיחות שלי עם החברה, התרשמתי מאוד לחיוב מיצחק פרנק, מנכ”ל חברת ברן אינטרנשיונל, שהיא הזרוע החשובה בתזה.

אז למה ברן מעניינת?

את שנת 2020 החברה תסיים בקצב רווח של אזור ה-11 מיליון לשנה, אבל זה פחות משנה, שכן אין טעם להסתכל על החברה במבט אחורה. באוגוסט 2020 החברה הכריזה על פרויקט בתחום תשתיות מים בחוף השנהב. מדובר על מגה פרויקט על סך של 200 מיליון יורו ל-4 שנים, ברווח גולמי של מעל 20%. בנוסף, מהבירורים שלי, המימון לפרויקט כבר סגור כאשר המימון נסגר מול מוסד אירופאי בבטוחה של ממשלה מערבית, ולכן אין סיכון לתשלום בפרויקט. לא רק שהפרויקט מבוטח, החברה מקבלת 30 מיליון יורו (בערך כמו שווי השוק של ברן) בתור מקדמה לפרויקט. החוזה לא נולד מעצמו ובחברה עבדו כמה שנים על חוזה הזה. נדבך נוסף, הפרויקט הזה קיים בתוכנית התשתיות של משרד האוצר של חוף השנהב ולכן לפי דעתי מדובר בסיכוי גבוה מאוד שהפרויקט יתחיל כבר השנה (כנראה ברבעון השלישי).

היה לי חשוב לבדוק שהפרויקט הוא לא בסיכון ביצועי, שכן זה תמיד אחד החששות שלי בחברת תשתיות. אבל מדובר בפרויקט מודולרי, כאשר מסיימים פיתוח של באר מים עוברים האלה, לכן אני כמעט לא רואה סיכון ביצועי.

בנוסף לפעילות הבין לאומית, החברה נמצאת בתנופה משמעותית מאוד בישראל. צבר החברה גדל ל-260 מיליון לשנת 2021 וזה עוד לא כולל את הפרויקטים האחרונים שהחברה זכתה בהם לשיפור תשתיות בכביש 6, ושדרוג בתי חולים תל השומר ואסותא. לכן, גם במקרה שהפרויקטים באפריקה לא יצאו לפועל, החברה עדיין תראה צמיחה משמעותית בשנת 2021.

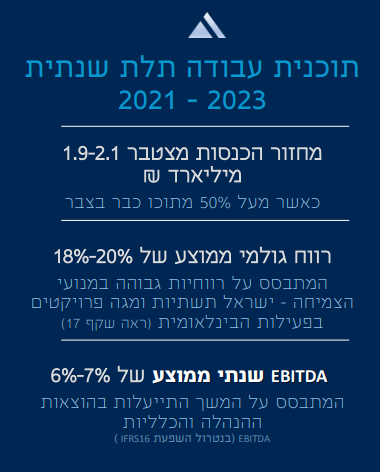

תחזית החברה

באוקטובר 2020 החברה פרסמה את מצגת המשקיעים המצוינת של החברה, שבה נתנה תחזית להכנסות של 650 מיליון בשנה ברף התחתון וברווח גולמי ממוצע של 19%. העניין הוא שלחברה יש מינוף תפעולי ואין כוונה להגדיל את שדרת ההנהלה אלא אם כבר לצמצם עוד. לכן, תחזית החברה היא בעצם לרווח תפעולי של 70 מיליון. לפי הבנתי ישנם עוד פרויקטים נוספים שעדיין לא נכנסו לצבר בכלל. כלומר, החברה נסחרת כנראה במכפיל 3 שמרני אם מתחשבים בהוצאות מימון של המרות מט”ח (הוצאות מימון אמיתיות נמוכות בהרבה).

באותו שקף החברה נתנה תחזית EBITDA שלא מסתדרת עם תחזית הרווח הגולמי ומינוף תפעולי ולפי דעתי זה גם מה שבלבל את המשקיעים. החברה רצתה להיות מאוד שמרנית בתחזיות שלה ולכן נתנו את המספרים האלו (שגם כן טובים) אבל אני חושב שהחברה תעשה הרבה יותר טוב אם הפרויקט באפריקה לא יבוטל.

בנוסף, חשוב לזכור שמגה פרויקט ענק בזמביה על סך 180 מיליון דולר בכלל לא בצבר, לכן יש המון מקום להפתעה חיובית.

סיכונים

בכל חברת תשתיות יש סיכונים כמובן. הסיכון הגדול מבחינתי הוא ביטול הפרויקט בחוף השנהב. לפי הבדיקות שלי סיכון נמוך שזה יקרה, בגלל שחבילת המימון שעבדו עליה שנים כבר סגורה, אך זה בהחלט עדיין סיכון שקיים.

סיכון נוסף הוא הסתבכות בפרויקט מסוים שאני לא מודע אליו. לפי הבדיקות שלי לחברה אין מגה פרויקטים שהם לא מודולריים בביצוע ולכן אני חי עם הסיכון הזה בשלום.

להערכתי, גם אם הפרויקט בחוף השנהב יבוטל, לא נפסיד כסף בהשקעה, כי גם במקרה הזה החברה תראה צמיחה בזכות הפרויקטים בישראל.

סיכום וקטליסטים

החברה תוכל להרוויח סביב 45 מיליון שקל בממוצע בשלוש השנים הקרובות, כאשר רוב ההכנסות נמצאות כבר בצבר. החברה נסחרת בשווי שוק של 150 מיליון בלבד, כלומר החברה הולכת להרוויח את שווי השוק שלה בשלוש השנים הקרובות. בנוסף, מגה פרויקט בזמביה על סך של 500 מיליון שקל בכלל לא נמצא בצבר. לחברה לא היה חוב עד לאחרונה, אבל כחלק מהתכוננות לצמיחה המשמעותית בשנים הקרובות החברה הנפיקה אג”ח על סך של 53 מיליון שקל ולכן גם מבחינת מקורות מימון החברה ערוכה היטב.

יש מספר קטליסטים להצפת ערך בחברה השנה:

- הקטליסט הראשון השנה הוא מכירת הפעילות בגרמניה. החברה קיבלה הצעה למכירת הפעילות ב-55 מיליון שקל. הפעילות הזאת אחראית כנראה ל70-80 מיליון הכנסות ו2-3 מיליון רווח ולכן המחיר נראה די טוב.

- התחלת הפרויקט בחוף השנהב וקבלת מקדמה של 30 מיליון יורו -כמעט כמו כל שווי שוק של החברה!

- זכיה בפרויקטים נוספים בישראל כמו ההודעה האחרונה שהחברה זכתה בפרויקטים על סך של 40 מיליון שקל

אני חושב שבחברת ברן נוצר מצב אסימטרי, אם הכול הולך לפי התוכנית, סיכוי גבוה להכפלת הכסף בשלוש שנים ואם הדברים משתבשים עדיין צריכים להרוויח. החברה בכל מקרה הולכת להינות מרוח גבית חזקה לתחום התשתיות במסגרת תשתיות ישראל 2030 ולכן אני בהחלט רואה עתיד ורוד לחברה בשנים הקרובות.

#גילוי נאות לי באופן אישי ולקרן קפלר יש אחזקה בניירות המוזכרים בפוסט ואין לקחת את הדברים בתור המלצה

נהדר

מעניין מאוד!

האם תוכל להרחיב על היכולות הניהוליות של השדרה החדשה?

האם יש להם ‘קבלות’ בעמידה בתחזיות קודמות?

אני אישית מאוד התחברתי להנהלה ויצחק פרנק קצת הזכיר לי בשיחה את רונן מאקסל. הרגשתי איתו רצון להצליח, חדות, ורעב. מקווה שאני צודק

תודה מרק, תענוג לקרוא וללמוד!

מה לגביי לסיכו האם לא עדיפה מבחינת פרופיל הסיכון ואיתנות המאזן לצד רוח גבית דומה ותנופה דומה באפריקה ?

אני פחות התחברתי ללסיכו. בנוסף ברן לא תלויה בדאונסייד בפרויקט באפריקה בגלל שהיא נמצאת בתחומי תשתיות בישראל שיחוו צמיחה חזקה. לסיכו ולודן נמצאות יותר בישראל בתחום התהליכי שהוא לפי דעתי יהיה בסטגנציה. החברות המענינות שתחום התשתיות הן שפיר ואורון אבל יקרות כבר וברן גם תהנה מהתנופה.

היי מארק פוסט מצויין !

אשמח להבין ממך יותר מהו פרוייקט מודולרי וממה הוא שונה מפרוייקט רגיל ואיך שוני זה משפיע על הסיכון הביצועי ) אם אני מבין אותך נכון כוונתך היא שהסיכוי לביצוע פרויקט מודולרי הוא גבוה יותר מסיכוי ביצוע פרויקט שהוא לא מודולרי ).

האם פרויקט מודולרי זה בעצם פרויקט שביצעו עבורו מודל שאושר ולכן הסיכוי למימושו גדל ?

שאלה מעולה. הסיכון במגה פרויקט הוא שבונים למשל מפעל למיחזור אשפה וכמעט עד סוף הפרויקט אי אפשר לדעת האם המיזם עובד ואיך הוא עובד? ואז רושמים הכנסות לאורך הפרויקט בהתאם לביצוע ובסוף מגלים שהדברים לא עובדים כמצופה וצריך להשלים עבודה או שהדברים בכלל לא עובדים, ואז מתחילים עם ההפסדים. בניגוד לפרויקט כזה יש פרויקט שמחולק להרבה שלבים קטנים שפשוט משכפלים אותם וזה דומה למצב של הפרויקט בחוף השנהב -בונים באר מים מסיימים אותה ועוברים לאזור אחר -לי נראה שהסיכון נמוך בסוג עזה של פרויקט

פוסט מעולה מרק,

מבחינת COMPS להבנתי לגבי פעילויות בארץ שפיר, אורון ולסיכו אינן COPMS מדויק אבל לודן כן.

הסיבה היא שברן בארץ אסטרטגית מתמקדת בפרוייקטים של פיקוח ובקרה ואינה לוקחת על עצמה סיכון קבלנות ביצוע, אם ניקח פרוייקט תאורטי בהיקף של 100 מליון ש”ח, מתוך עוגת ה-100 מיליון 5-6 מיליון ש”ח יהיו פעילות פיקוח ובקרה. בעולם התשתיות זו פעילות בהיקף נמוך יחסית אבל בשולי רווח גבוה (נגיד מרווח גולמי של 15%-20%).

בחו”ל הם מתמודדים על פרוייקטים ביצועיים וקבלניים במתווה הכולל מימון בינלאומי. לדעתי אם הרבעון הם ידלוורו מכירה של החברה הגרמנית וגם יסגרו את המימון לחוף השנהב יכול להיווצר מצב בו המזומן במאזן גבוה משווי השוק הנוכחי… (ג.נ: מחזיק ברן ולסיכו).

הנפקת זכויות או משהו?

קניתי – בזכותך, מניות של ברן קצת לאחר הפוסט.

מופיע לי בחשבון עכשיו מלבד המניות ‘ברנד זכויות’ . מה זה?

תודה רבה!

היי מרק,

דיברת על הפתעה שאתה מכין לגבי טלסיס. נו…?

כמו כן ידוע לכם אם יש תכנית אופרטיבית להנפקה המיוחלת?