במהלך אוגוסט (יותר נכון בשבוע האחרון של אוגוסט) רוב החברות הישראליות פרסמו את דוחותיהן. אני רוצה לתת מבט על כמה מהדוחות ולראות מה אני מצפה לראות קדימה בחלק מהן והאם שיניתי את דעתי בעקבות הדוחות.

במהלך אוגוסט (יותר נכון בשבוע האחרון של אוגוסט) רוב החברות הישראליות פרסמו את דוחותיהן. אני רוצה לתת מבט על כמה מהדוחות ולראות מה אני מצפה לראות קדימה בחלק מהן והאם שיניתי את דעתי בעקבות הדוחות.

חברת רבל.

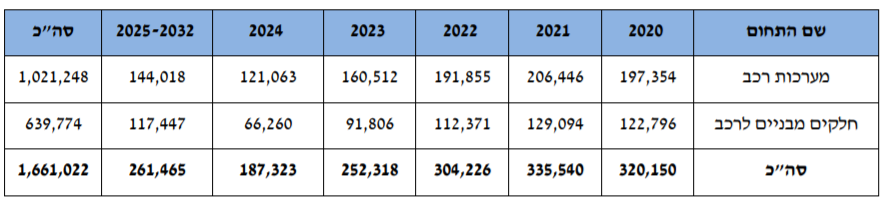

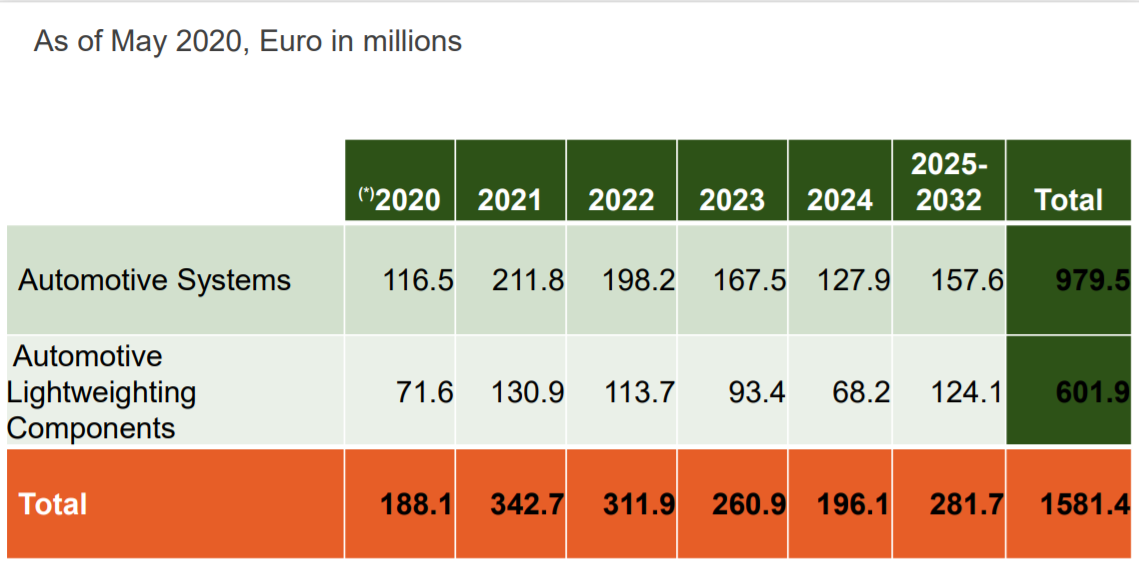

הדוח של רבל הפתיע אותי לטובה בגלל שהחברה הצליחה לסיים רבעון קטסטרופאלי לתחום הרכב ברווח. כמי שהשקיע בחברות רכב שנים רבות, הפחד תמיד היה מה יקרה במשבר. לפחות עד עכשיו, רבל הוכיחה שהם יודעים לעבור משבר בשלום. מה שהפחיד מעט את המשקיעים הייתה האזהרה שרבל הוסיפו לדוח:

“בחודשים אפריל ומאי 2020 היקפי מכירות המוצרים של חברות הקבוצה היו נמוכים באופן משמעותי מהיקפי המכירות בתקופה המקבילה אשתקד ומצבר הסכמי המסגרת. כתוצאה מכך, במהלך הרבעון השני היקפי מכירות הקבוצה הסתכמו בכ-66% ביחס למכירות בתקופה המקבילה אשתקד – כ-84% בתחום מערכות הרכב וכ-48% בתחום החלקים המבניים לרכב. יצויין כי החל מחודש יוני חלה עליה הדרגתית ועקבית בהיקפי מכירות חברות הקבוצה. עם זאת, על פי ההערכות החברה, בחודשים הקרובים ימשיכו היקפי מכירות המוצרים להיות נמוכים מהיקפם בתקופה המקבילה אשתקד ומצבר הסכמי המסגרת”

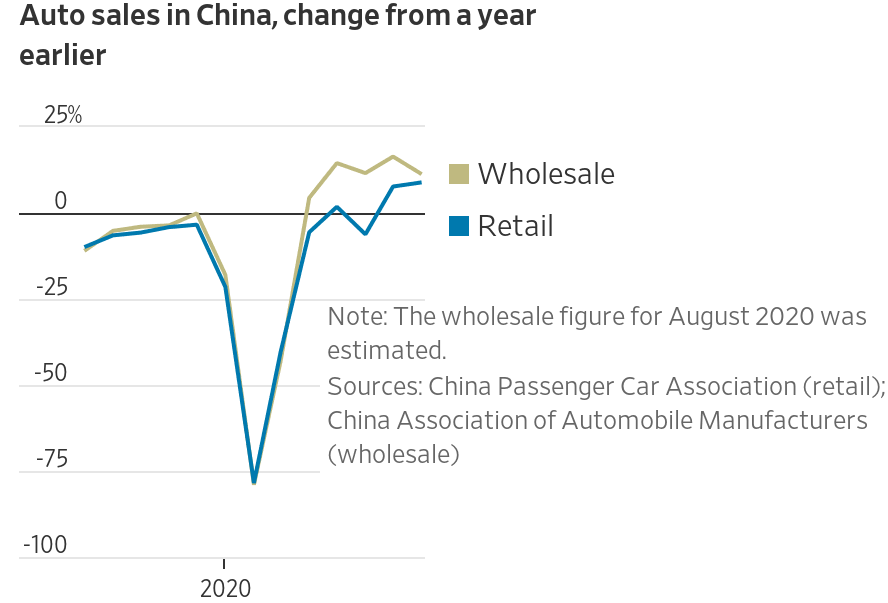

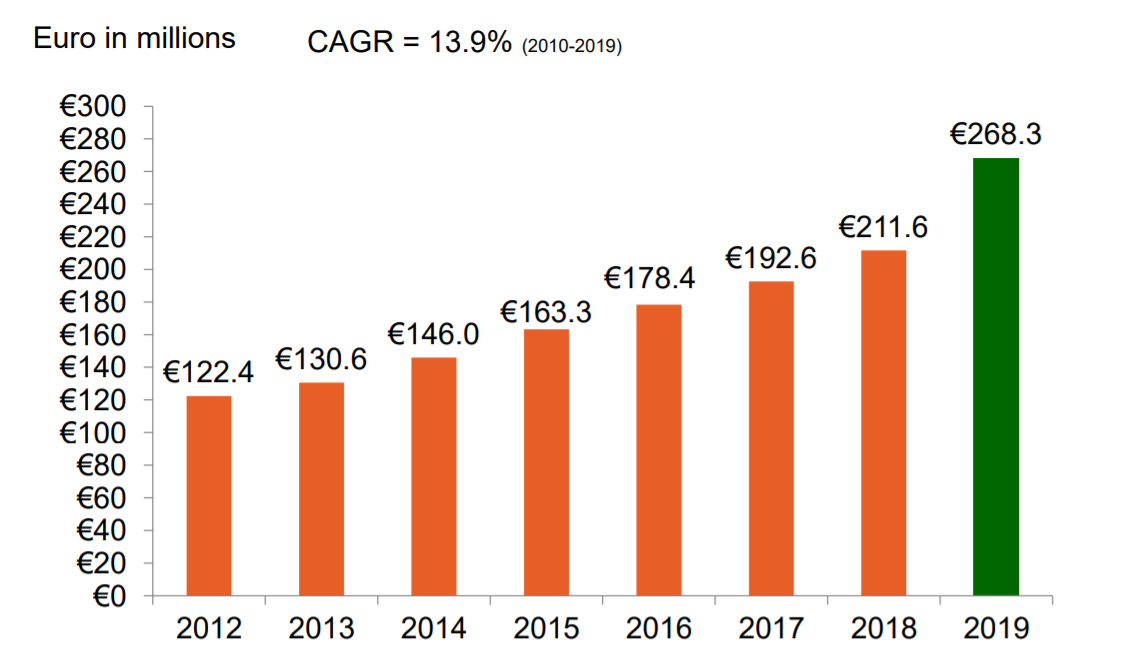

באזהרה הזאת, החברה מציינת שהמכירות יהיו נמוכות יותר אבל לא ציינו שיהיו נמוכות באופן משמעותי. דבר נוסף שחשוב לזכור הוא שרבעון 3 של שנה שעברה היה רבעון שיא של החברה עם מכירות של 70 מיליון יורו. למרות הדברים האלו, לדעתי רבעון 3 של 2020 יהיה דומה מאוד לרבעון 3 של שנה שעברה ואפילו טוב ממנו. האזהרה נובעת משמרנות יתר של החברה. יש לכך שתי סיבות מרכזיות, בערך 40% ממכירות השסתומים אלו מכירות בסין בגלל שינוי הרגולציה של הזיהום. ביולי יצור כלי רכב בסין עלו ב-13.7% ביחס לשנה שעברה. באוגוסט ראינו עליה של 10% בערך ולזה צריך להוסיף את העלייה בצבר של רבל. לכן, מאוד לא סביר בעיני שלא נראה עליה בסין בחלק של השסתומים. בחלקים המבניים, החברה מוכרת בעיקר לחברות דוגמת Daimler ו-BMW וגם שם ראינו התאוששות מרשימה בחודשים יולי אוגוסט. אין לי ספק שבעתיד הקרוב הקורונה היא חיובית לתעשיית הרכב כמו שקרה באסון התאומים שבתחילת שנות ה-2000 עם אסון התאומים שאנשים פחדו לטוס ומכירות כלי רכב עלו ובמקרה של קורונה אנשים גם רוצים פחות להשתמש בתחבורה ציבורית.

מה אני מצפה לראות מרבל קדימה?

מדובר בחברה עם הנהלה איכותית, עם צמיחה יפה במכירות, שנסחרת במכפיל 5 בלבד. להערכתי, מדובר בפוטנציאל גבוהה להצפת ערך בחברה בשנים הקרובות. את האמת פחות מעניין אותי האם הצמיחה תתרחש ברבעון השלישי או הרביעי אבל אני חושב שהיא תגיעה.

שלאג

הדוחות של שלאג היו מצוינים. הרווח הנקי ברבעון השני היה 17.8 מיליון ₪, אבל הרווח המייצג הרבעון היה מעל ל-20 מיליון ₪ לאחר התאמה להוצאות מימון. אני אוהב את שלאג יותר מחברות אחרות בתחום, בגלל שבשלאג לא מדובר בשיפור רק בגלל קורונה, אלה בעיקר בגלל גדילה מלקוחות קיימים בתחום ההיגיינה האישית והחיתולים. הגדילה הזאת תישאר גם הרבה אחרי שמשבר הקורונה יסתיים. בינתיים החברה על הדרך נהנית גם מביקוש גבוה יותר לציוד רפואי באיטליה ולמגבונים בישראל.

כרגע כושר היצור בארה”ב מגיע רק ל-75% מכושר יצור מקסימלי ובנוסף עוד לא בוצעו תהליכי התייעלות במפעל החברה באיטליה (רכישה שהחברה עשתה בסוף 2019). פוטנציאל רווחים שמרני של שלאג הוא מעל 90 מיליון שקל ובשווי שוק של 640 מיליון ₪, לא יהיה מופרך לצפות לעליה של 70%-80% במחיר המניה. בעבר שלאג חילקה הרבה מאוד דיבידנדים ואני חושב שכבר בדוחות הקרובים החברה תודיע על חלוקת דיבידנד. בנוסף, החברה נהנית ממאזן הכי חזק בתעשייה, תזרים מזומנים צפוי להיות יותר גבוהה מהרווח בגלל רישום הפחתת רכישה והשקעות גדולות לא צפויות בשנים הקרובות.

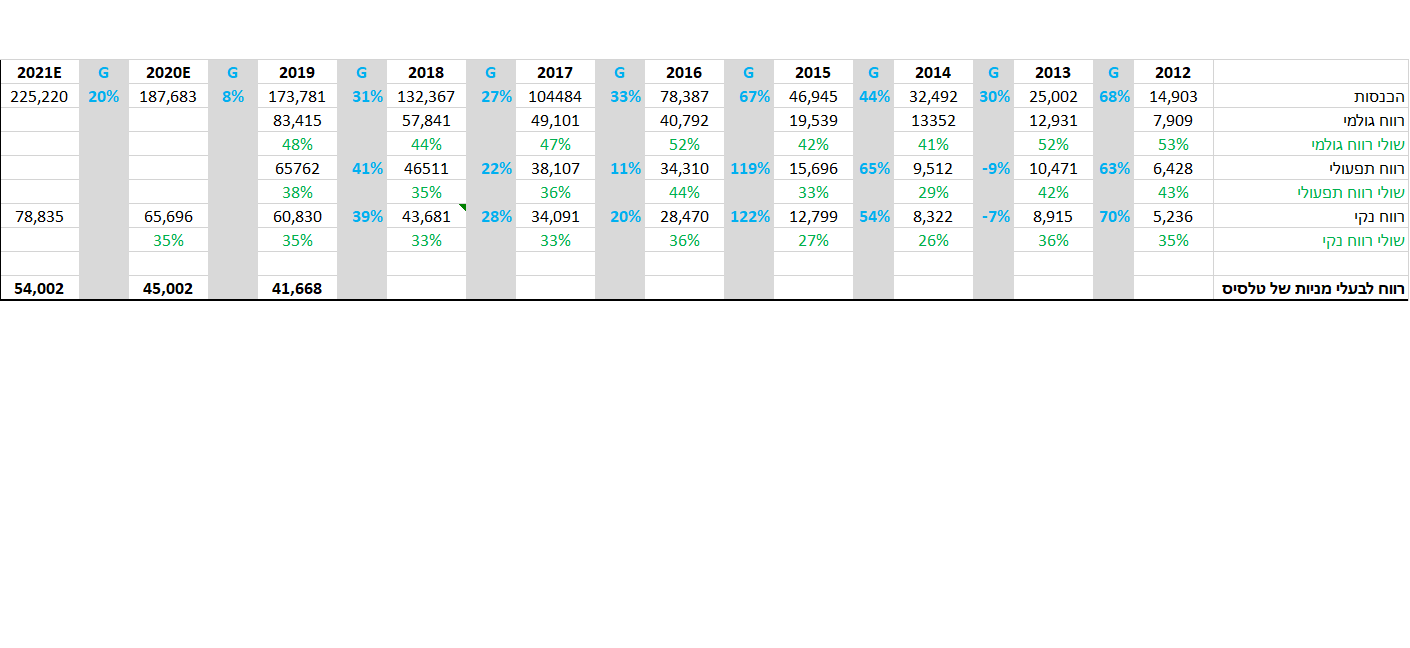

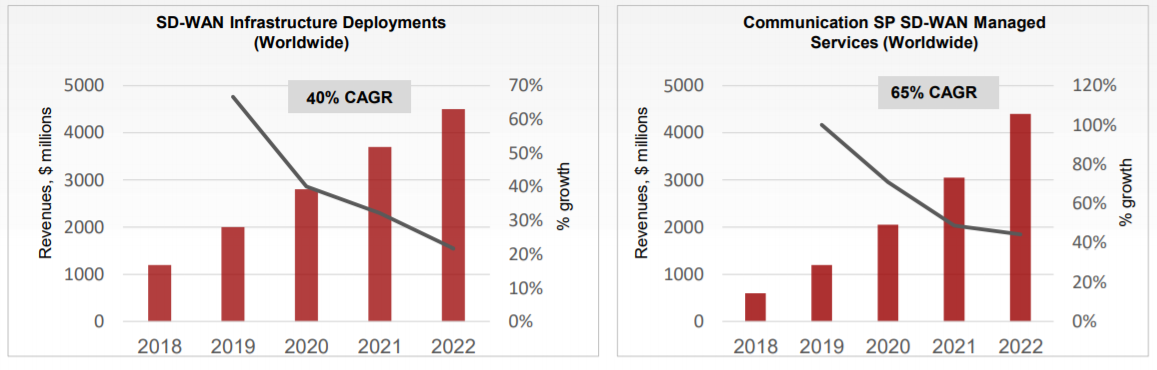

טלסיס

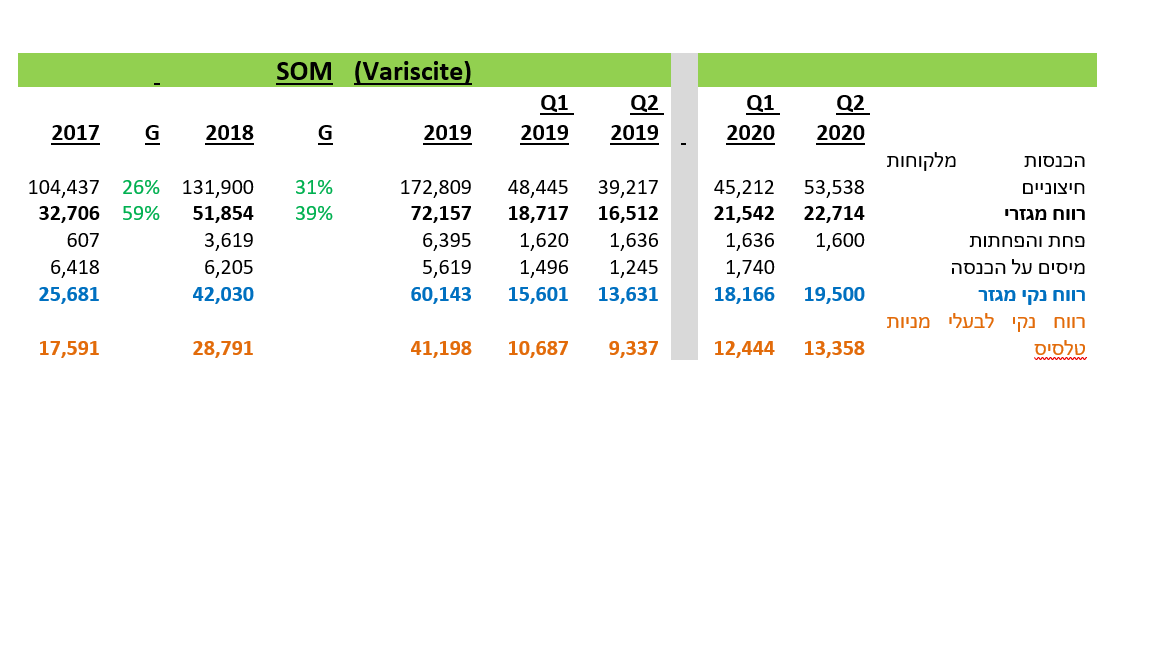

אפשר לראות במודל המצורף שברבעון השני של 2020 הכנסות ואראסייט צמחו ב-35% בהשוואה לרבעון מקביל והרווח הנקי צמח ב43%, אין הרבה דברים שצריך להוסיף על זה. גם אחרי העלייה האחרונה במחיר המניה, טלסיס עדיין. נסחרת במכפיל 11 על רווחי ואראסייט. חברת ההפצה נכנסה להתייעלות ולכן אני מניח שלא נראה הפסדים גדולים שם ותוך שנתיים היא תחזור לרווחיות יפה. אני חושב שבסבירות גבוהה, תוך שנתיים נראה את ואראסייט מונפקת בנאסדק וזה יביא להצפת ערך משמעותית. מה שעוד יותר מעניין שבעלי העניין בחברה לא מכרו מניה אחת מאז שהתחלתי לעקוב אחרי החברה וזה מראה על הפוטנציאל שהם חושבים שיש לחברה.

זאת נקודה שאני רוצה להרחיב עליה – “הפוטנציאל”. קשה מאוד להגיד איפה סיפור הצמיחה של טלסיס יעצור, ולאיזה נתח שוק החברה יכולה להגיע תוך כמה שנים. טלסיס עושה שיווק רשתי, המוצר שלה מוכיח את עצמו, השוק שלה נמצא בצמיחה מואצת ולקוחות שכבר השתמשו במוצר חייבים להשתמש בו בפיתוחים הבאים. אלו החברות שאני הכי אוהב, שאני לא יודע לאן היא תוכל להגיע, בדרך כלל החברה מפתיעה לטובה, יש לה מוצר מנצח והנהלה איכותית. בנאסד”ק לחברות כאלו צריך לשלם מכפילים של צפונה מ- 30-40, אבל במקרה של טלסיס אפשר לקנות את כל הטוב הזה במכפיל 11 בלבד. החברה חילקה 48 מיליון ש”ח מתחילת השנה בתור דיבידנד לבעלי המניות. כרגע למרות העלייה אני רק מגדיל את ההשקעה.

שבא

על שבא נכתב בהרבה בלוגים. הרבעון השני היה בסדר גמור למרות האזהרות של החברה והסגר. הרווח התפעולי של החברה היה 7.5 מיליון ש”ח ברבעון, קצת מתחת לזה של הרבעון הראשון למרות הסגר. אני צופה התאוששות חדה ברבעון ה-3 וזה עוד לפני האצת ההטמעה של מסופים עם יכולות EVM שהחברה גובה עליהם תשלום נוסף, תשלום באפליקציה בתחבורה ציבורית, וקיטון השימוש במזומן.

לדעתי, שבא יכולה להרוויח כבר היום רווח נקי של 28-30 מיליון ש”ח. החברה נסחרת במכפיל 9 בניכוי מזומן עם פוטנציאל צמיחה של 10%-15% בהכנסות ושל 25% ברווחיות. בצד הסיכונים שווה להזכיר את ההיפרדות ממס”ב שיכולה להגדיל את ההוצאות. במקרה של היפרדות, שב”א כנראה תוכל לעלות את מחיר הסליקה בכמה אחוזים וכך למנוע פגיעה ברווחיות. אני חושב שבחודשים הקרובים החברה תוכל לחלק דיבידנד מיוחד של 60-70 מיליון ש”ח וזה יהיה הזרז הראשון להצפת ערך בחברה.

עדכונים על חברות נוספות אפשר לקרוא בבלוג המצוין של שותפי עמית שמיר.

#יש עניין בניירות המוזכרים ואין לראות בדברים המלצה מכל סוג